3 powody, dlaczego warto kupować amerykańskie akcje

Amerykańskie akcje spadły po tym, jak Fed podwyższył w tym tygodniu stopę procentową o 50 punktów bazowych. Czy jest zatem jakiś powód, by kupować akcje?

W środę Fed podniósł stopę procentową o 50 punktów bazowych. Był to bardzo oczekiwany ruch, który spotkał się z rajdem giełdowym.

W jakiś sposób uczestnicy rynku odebrali decyzję Fed jako gołębią w stosunku do tego, co zostało już wycenione. Ponieważ Fed zapowiedział łagodniejszą ścieżkę zacieśniania ilościowego, w dniu ogłoszenia podwyżki stóp procentowych rynek odnotował wzrost.

Jednak wzrost ten nie trwał długo. Amerykańskie akcje zakończyły tydzień znacznie niżej w porównaniu z poziomem zamknięcia w dniu podwyżki stóp procentowych przez Fed, co wywołało obawy, że osłabienie może być kontynuowane w nadchodzących tygodniach.

Chociaż istnieje wiele powodów do niedźwiedziej perspektywy, poniżej przedstawiamy kilka sprzecznych z nią:

- Nasdaq 100 osiąga wsparcie

- “Rynki w chaosie” – wskaźnik odwrotny z doskonałą historią.

- Poprawiona wycena

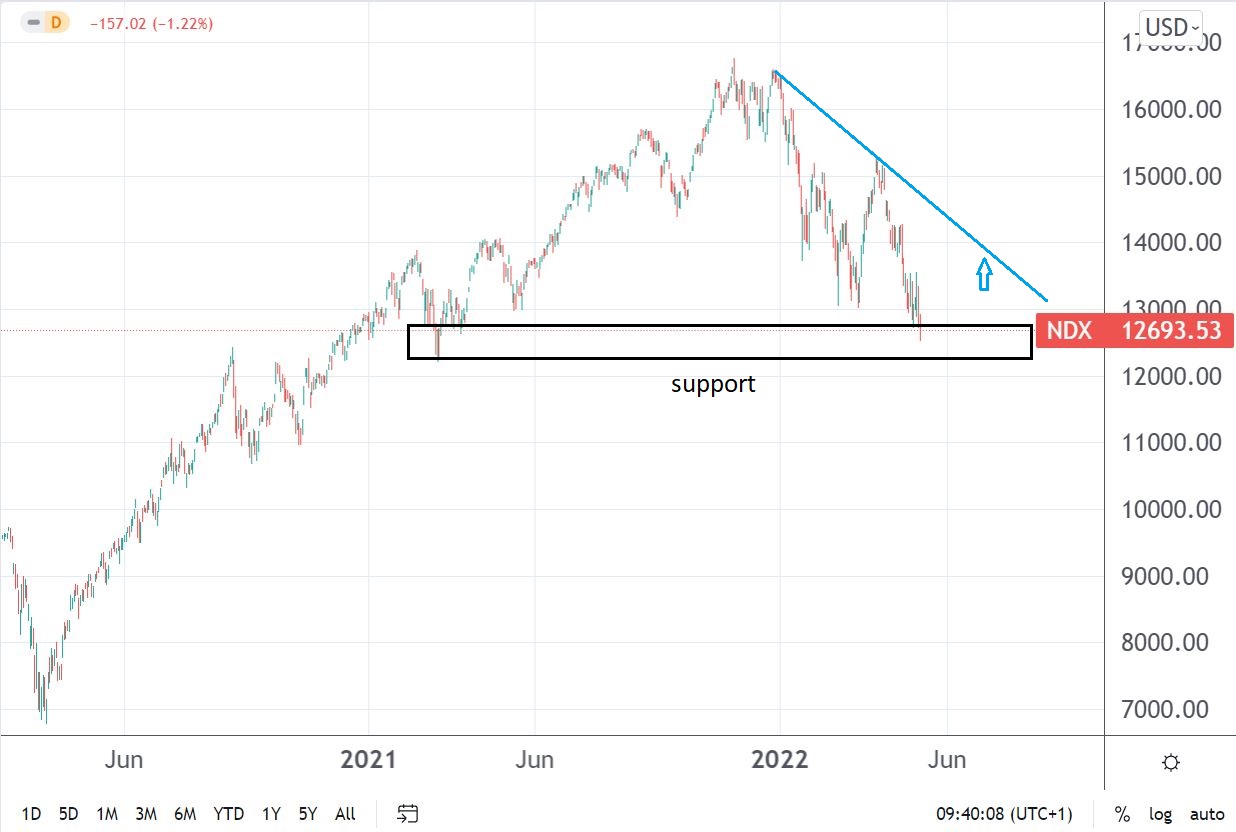

Nasdaq 100 osiąga wsparcie

Sektor technologiczny był chyba najbardziej dotkniętym sektorem w tym roku. Po osiągnięciu maksimów w 2021 r. indeks Nasdaq 100 spadł o kilka tysięcy punktów.

Obecnie znalazł on wsparcie w rejonie 12 700 punktów, a odbicie powyżej 14 000 punktów przywróciłoby kontrolę bykom. Innymi słowy, utrzymując się powyżej 12 000 Nasdaq 100 pozostaje byczy, a ruch powyżej 14 000 spowodowałby wzrost siły.

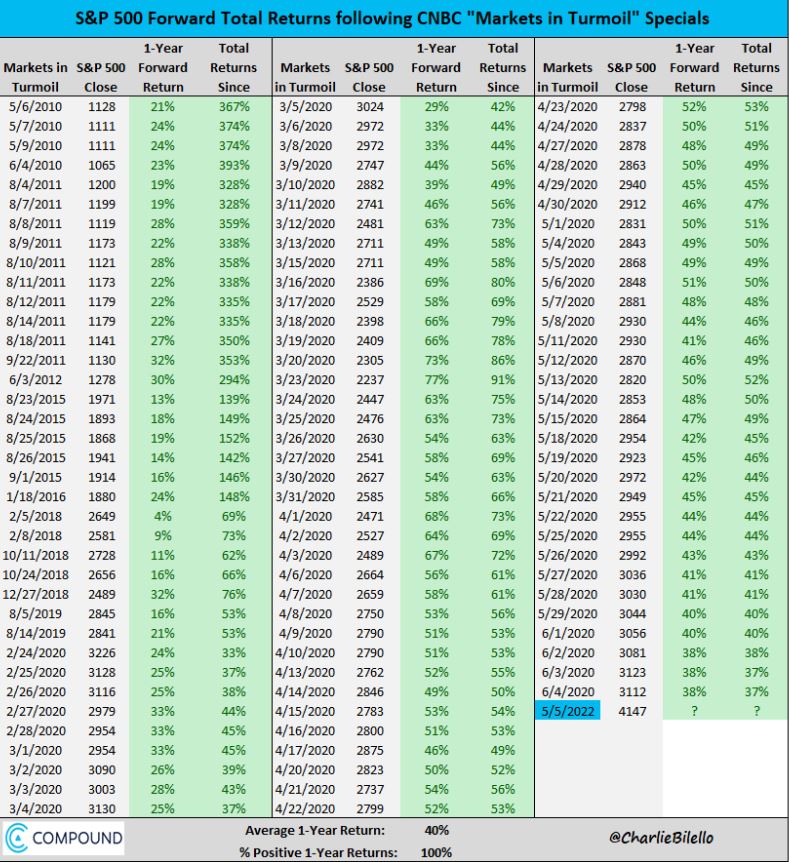

CNBC opublikowała swój słynny nagłówek “Rynki w chaosie”

CNBC opublikowała swój słynny nagłówek “Rynki w chaosie”.

Kiedy akcje gwałtownie spadają, dominuje panika. Inwestorzy sprzedają swoje udziały w obawie przed dalszymi spadkami, a media finansowe publikują nagłówki typu “dzień zagłady”.

Takim nagłówkiem jest słynny już “Markets In Turmoil” (Rynki w chaosie) z CNBC. Telewizja finansowa opublikowała go 5 maja, dzień po tym, jak Rezerwa Federalna wydała oświadczenie FOMC, w czasie gdy rynek akcji odwrócił zyski osiągnięte po decyzji Fed.

Tylko to jest doskonałym wskaźnikiem odwrotnym.

Za każdym razem, gdy w ciągu ostatnich 12 lat w CNBC pojawiał się ten nagłówek, następowało gwałtowne odwrócenie trendu na giełdzie. W związku z tym średni roczny zwrot wynosi 40%, a odsetek jednorocznych zwrotów wynosi 100%.

Innymi słowami – jest to wskaźnik odwrotny z doskonałą historią.

Poprawiona wycena

W czasie pandemii COVID-19 giełda odbiła się od początkowego trendu spadkowego i osiągnęła rekordowy poziom. Sektor technologiczny przewodził innym sektorom, a wyceny osiągnęły niebotyczne poziomy.

W związku z tym obecna korekta oferuje lepsze wyceny dla inwestorów długoterminowych. Przykładowo, Microsoft jest obecnie spółką generującą 8,45 USD/akcję FCF (wolne przepływy pieniężne), a jej przychody rosną o 20%. Dla porównania, w 2019 r. przychody wzrosły tylko o 15%, a Microsoft miał 4,34 USD/akcję trailingowego FCF.

Podsumowując, o ile wyprzedaż z 2022 r. mogła wystraszyć wielu inwestorów, to takie korekty nie są niczym niezwykłym, a poprawa wycen może skłonić chętnych do kupna.